Pourquoi le Plan Épargne Retraite (PER) dépasse-t-il la simple défiscalisation ?

Le Plan Épargne Retraite (PER) est bien plus qu’un outil de défiscalisation.

C’est un levier complet qui agit sur quatre dimensions essentielles du patrimoine :

- Défiscalisation, pour transformer l’impôt en capital productif.

- Retraite, pour construire un revenu complémentaire durable.

- Organisation, pour mettre de l’argent de côté avec une vraie discipline, en sachant qu’il reste dédié à un objectif précis.

- Prévoyance, enfin, pour protéger ses proches à un coût extrêmement réduit.

Chacun de ces leviers apporte une valeur propre. Ensemble, ils font du PER un instrument de cohérence patrimoniale : un cadre stable, intelligent et adaptable à chaque étape de vie.

Chez Sumatra, nous voyons dans le PER un levier complet, capable de concilier optimisation fiscale, organisation du patrimoine et préparation de l’avenir.

Qu’est-ce qu’un Plan Épargne Retraite, en pratique ?

En pratique, le Plan Épargne Retraite (PER) permet de constituer une épargne longue tout en bénéficiant d’un cadre fiscal privilégié.

Les versements réalisés sont investis sur des supports financiers adaptés à votre profil – prudents, équilibrés ou dynamiques – afin de faire croître le capital dans la durée.

Ces montants peuvent être déduits de votre revenu imposable, réduisant ainsi la charge fiscale immédiate.

À la retraite, l’épargne accumulée devient une source de revenus complémentaires, versée sous forme de capital ou de rente viagère selon la stratégie retenue.

Le PER offre ainsi une double cohérence : il optimise la fiscalité du présent tout en structurant le patrimoine de demain dans une logique de discipline et de prévoyance.

Pour ces profils, le PER devient un levier de redistribution intelligente de l’effort fiscal, à condition d’être intégré dans une stratégie globale et non utilisé de manière isolée.

Comment le Plan Épargne Retraite révèle toute sa puissance fiscale ?

Déduire pour investir davantage

Le Plan Épargne Retraite (PER) permet de déduire les versements du revenu imposable, dans la limite des plafonds légaux.

Chaque euro versé vient réduire la base imposable et donc l’impôt dû, tout en constituant une épargne investie pour la retraite.

Cet avantage fiscal échappe au plafonnement global des niches fiscales, ce qui renforce son intérêt pour les foyers déjà au maximum de leurs réductions et crédits d’impôt.

C’est un mécanisme rare : l’impôt devient créateur de valeur.

La baisse de fiscalité à la retraite démultiplie la puissance du PER

Le PER prend toute sa force lorsque la tranche marginale d’imposition (TMI) diminue à la retraite.

L’épargnant déduit à taux fort pendant sa vie active, puis est imposé à taux faible au moment de la sortie.

Le différentiel crée un effet de levier fiscal puissant : l’économie d’impôt réalisée aujourd’hui se traduit par une imposition plus légère demain.

Ce décalage entre deux taux d’imposition permet de relocaliser la charge fiscale dans le temps, à un moment où les revenus sont plus faibles — et donc la pression fiscale, réduite.

C’est la situation idéale : un gain fiscal à l’entrée, une fiscalité adoucie à la sortie, et un capital qui a travaillé entre-temps.

Un levier réel même à fiscalité équivalente

Même lorsque la tranche marginale d’imposition reste stable entre la vie active et la retraite, le PER conserve tout son intérêt fiscal.

La somme investie dans un PER est constituée avant impôt, contrairement à une épargne classique effectuée sur un revenu déjà fiscalisé.

Autrement dit, le PER permet de faire travailler un capital plus important dès le départ, ce qui augmente mécaniquement le potentiel de performance dans le temps.

Cette différence crée un surcroît de rendement automatique à chaque année de capitalisation, amplifié par l’effet des intérêts composés.

L’épargnant reverse l’impôt plus tard, mais entre-temps, le capital a fructifié sur une base élargie.

Le PER devient ainsi un instrument d’efficacité du capital : il ne se contente pas de décaler la fiscalité, il optimise la création de valeur dans le temps — transformant l’impôt d’aujourd’hui en richesse utile demain.

Comment investir son épargne dans un PER ?

Verser sur un PER, ce n’est pas simplement “mettre de côté” : c’est investir.

L’épargne placée sur un PER doit être orientée vers des supports financiers qui généreront du rendement dans le temps. Et sur ce point, le champ des possibles est large.

Deux approches coexistent, selon votre degré d’implication et votre besoin d’accompagnement.

Gestion libre : autonomie et sur-mesure

Vous pilotez vous-même vos placements, avec ou sans l’appui d’un professionnel.

Cela vous permet de choisir les supports en fonction de votre profil, de votre horizon de retraite et de vos convictions d’investissement.

C’est la voie du sur-mesure :

- Vous décidez de votre exposition au risque

- Vous pouvez intégrer des thématiques spécifiques (immobilier, private equity, ISR, santé, climat…).

- Vous ajustez la répartition au fil du temps, selon les cycles de marché et vos autres placements.

Cette liberté suppose toutefois une certaine expérience ou un accompagnement : elle engage la performance à long terme et la cohérence globale de votre stratégie.

Gestion pilotée à horizon : quelle logique ?

Si vous préférez déléguer, vous pouvez opter pour la gestion pilotée à horizon.

Dans ce mode, c’est le gestionnaire qui fait évoluer votre allocation dans le temps.

Lorsque la retraite est lointaine, votre épargne est majoritairement investie sur des supports dynamiques (fonds actions, diversifiés). Puis, à mesure que l’échéance approche, le portefeuille est progressivement sécurisé.

L’objectif est simple : faire croître votre capital au début, le protéger ensuite.

Ce mode de gestion est particulièrement adapté à ceux qui ne souhaitent pas intervenir régulièrement, tout en bénéficiant d’un pilotage cohérent dans la durée.

En résumé, la gestion de votre PER est un choix stratégique.

La gestion libre permet de construire une allocation personnalisée, quand la gestion pilotée apporte simplicité et discipline.

Dans les deux cas, l’enjeu reste le même : faire travailler le capital de façon utile, cohérente et durable, en lien avec l’ensemble du patrimoine.

Pourquoi la liquidité du PER est-elle limitée ?

Le PER n’est pas un placement disponible à tout moment. Et c’est précisément ce qui en fait sa valeur.

Cette indisponibilité partielle des fonds n’est pas une contrainte subie, mais une discipline structurante : elle oblige à inscrire l’épargne dans le temps long et à différencier ce qui relève de la capitalisation de ce qui relève de la trésorerie.

Un blocage des fonds jusqu’à la retraite : la logique du temps long

L’épargne logée dans un PER est, par principe, bloquée jusqu’à l’âge légal de départ à la retraite.

Ce verrou est cohérent avec la vocation même du dispositif : financer un revenu futur, non une dépense présente.

Ce cadre protège l’investisseur contre les décisions impulsives et l’incite à raisonner en horizons — pas en conjoncture.

Autrement dit, il crée une barrière psychologique utile : le capital reste affecté à un objectif précis, celui de la retraite ou de la transmission.

C’est cette contrainte qui confère au PER sa cohérence patrimoniale. Elle inscrit l’épargne dans un temps d’investissement long, compatible avec des supports diversifiés et potentiellement plus rémunérateurs.

Les cas de déblocage anticipé : des exceptions encadrées

La loi prévoit cependant des situations où l’épargne peut être débloquée avant la retraite.

Ces cas, strictement définis, traduisent une approche de bon sens : protéger le souscripteur face à des événements de vie majeurs.

Les principaux cas de déblocage anticipé sont :

- L’achat de la résidence principale, pour faciliter l’accession à la propriété.

- L’invalidité du titulaire, de son conjoint ou de ses enfants.

- Le décès du conjoint ou du partenaire de PACS.

- L’expiration des droits au chômage, dans le cadre d’une perte d’emploi prolongée.

- Le surendettement, à la demande de la commission compétente.

- La cessation d’activité non salariée à la suite d’un jugement de liquidation judiciaire.

Ces exceptions maintiennent l’esprit du dispositif : la liquidité n’est pas bannie, mais subordonnée à une logique de nécessité ou de projet structurant.

Anticiper la liquidité dans une approche patrimoniale globale

L’absence de liquidité du PER ne doit jamais être vécue comme une privation.

Dans une stratégie patrimoniale bien construite, le PER s’inscrit dans un ensemble équilibré :

- Des actifs liquides (comptes-titres, assurance-vie, trésorerie d’entreprise) pour répondre aux besoins immédiats.

- Des actifs immobilisés (immobilier, private equity, PER) pour sécuriser des objectifs à long terme.

Le rôle du conseil consiste à calibrer les flux : déterminer combien affecter au long terme sans compromettre la souplesse du court terme.

Un PER bien dimensionné devient alors une pierre d’ancrage du patrimoine : stable, cohérent, fiscalement optimisé.

Quels sont les coûts du PER et comment les maîtriser ?

Comme tout contrat d’investissement, le PER comporte des frais. Mais leur lecture ne doit pas se limiter à la comparaison de pourcentages : elle doit s’inscrire dans une logique de valeur ajoutée et de pilotage stratégique.

Les principaux types de frais

Trois catégories structurent la tarification d’un PER :

- Les frais d’entrée : prélevés à chaque versement, ils rémunèrent la mise en place du contrat, le conseil et parfois la distribution.

- Les frais de gestion : appliqués chaque année sur l’épargne investie, ils couvrent la gestion du contrat et des supports financiers sous-jacents.

- Les frais de transfert : limités à 1 % du capital, et supprimés au-delà de cinq ans de détention, ils concernent le passage d’un PER à un autre établissement.

- Aucuns frais ne seront appliqués pour sortir l’épargne de votre PER. Seule la fiscalité (impôt et prélèvements sociaux) est due au terme du contrat.

Ces frais ne sont pas nécessairement un problème en soi : leur justification dépend du niveau d’expertise et de suivi apporté.

Un conseil réellement personnalisé, une allocation cohérente et un pilotage continu créent souvent un rendement supérieur, qui compense largement le coût initial.

Autrement dit, la performance additionnelle générée par la qualité du conseil couvre les frais et transforme le PER en un investissement rentable à long terme plutôt qu’en une charge.

Ce que doit justifier un bon conseil

Les frais ne sont acceptables que s’ils traduisent une valeur concrète :

- la sélection de supports performants et cohérents avec la conjoncture,

- une gestion active des arbitrages dans le temps,

- et un suivi durable de la stratégie patrimoniale du client.

Un PER bien géré n’est pas un coût : c’est un vecteur de performance différée et de stabilité fiscale.

Encore faut-il choisir le bon support. La sélection du contrat – assureur, qualité des fonds proposés, souplesse de gestion, frais internes – conditionne la performance future.

C’est une décision structurante, à aborder avec la même rigueur que l’acquisition d’un actif immobilier ou financier de long terme.

Comment le PER s’intègre-t-il dans la transmission patrimoniale ?

Le PER n’est pas seulement un outil de retraite. C’est aussi un levier de prévoyance et de transmission patrimoniale, à condition d’être structuré avec précision.

Il offre une véritable souplesse successorale et un cadre fiscal souvent plus avantageux que la succession classique.

Le Plan Épargne Retraite (PER) n’est pas seulement un outil de préparation à la retraite.

C’est aussi un levier de prévoyance et de transmission patrimoniale, à condition d’être structuré avec précision.

Le PER assurantiel permet de désigner librement les bénéficiaires du capital en cas de décès, via une clause spécifique adaptée à la situation familiale.

Ce capital est transmis hors succession, selon une fiscalité inspirée de l’assurance-vie :

- Avant 70 ans → abattement de 152 500 € par bénéficiaire, puis taxation à 20 % jusqu’à 700 000 €, et 31,25 % au-delà.

- Après 70 ans → abattement global de 30 500 €, puis application des droits de succession classiques.

Cette mécanique offre une souplesse rare dans la transmission :

elle permet de protéger le conjoint, favoriser un enfant, ou organiser une répartition équilibrée entre héritiers.

C’est également un outil de prévoyance, capable de garantir un capital différé à des bénéficiaires vulnérables ou dépendants.

Pensé dans une stratégie globale, le PER devient une pierre d’ancrage du patrimoine familial : il relie l’effort d’épargne d’aujourd’hui à la protection du capital de demain, dans un cadre fiscal stable et maîtrisé.

Exemple concret : transformer l’impôt en capital

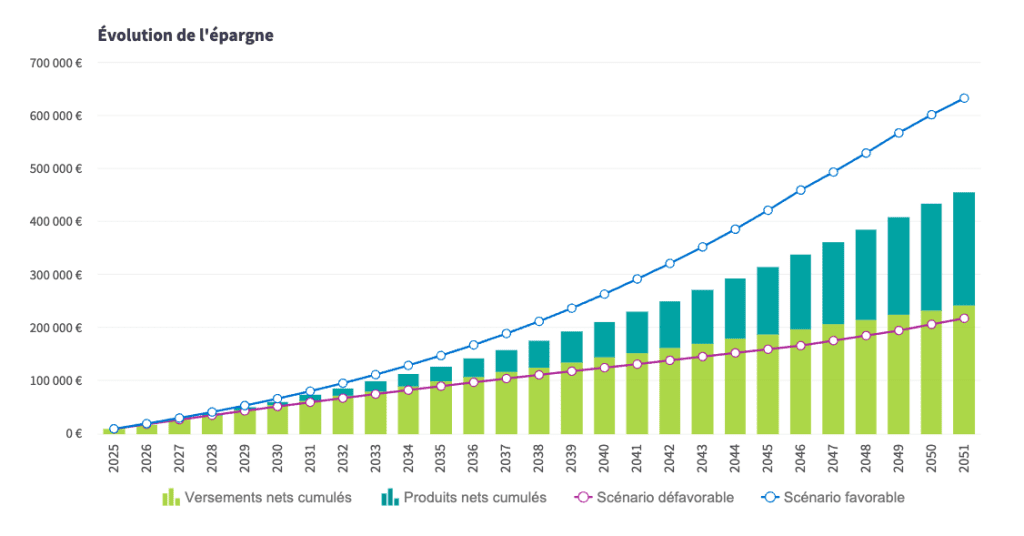

Sophie et Karim ont 40 ans.

Ils sont mariés, imposés à 41 %, et commencent à réfléchir sérieusement à leur retraite.

Chaque année, leur impôt sur le revenu dépasse 20 000 €. Plutôt que de subir cette charge, ils décident d’en orienter une partie vers leur avenir.

Ils ouvrent chacun un Plan Épargne Retraite (PER) et y versent 9 000 € par an au total.

Grâce à la déduction fiscale, ils récupèrent 3 690 € d’économie d’impôt chaque année.

Leur effort réel d’épargne n’est donc que de 5 310 € par an, soit un peu plus de 440 € par mois.

Sur 25 ans, avec un rendement moyen estimé à 4,8 %, leur épargne cumulée atteint près de 456 000 € à la retraite.

Ils auront donc converti un impôt certain en un capital productif, tout en économisant près de 100 000 € d’impôt sur la période.

Autrement dit, chaque euro investi dans leur PER aura travaillé deux fois :

- une première fois en réduisant immédiatement leur impôt,

- une seconde fois en générant du rendement dans le temps.

Leur impôt d’aujourd’hui devient ainsi un revenu de demain, dans une logique patrimoniale à la fois fiscale, financière et prévoyante.