Un investissement mal adapté peut entraîner des pertes importantes ou des rendements insuffisants. Trop risqué, et le capital peut être mis en danger. Trop prudent, et l’épargne peut perdre de la valeur face à l’inflation. C’est pourquoi définir un profil investisseur précis est essentiel. Ce profil permet d’aligner chaque décision de placement avec la situation financière, les objectifs et la tolérance au risque de l’investisseur. Il ne s’agit pas d’une simple formalité, mais d’un véritable outil stratégique pour sécuriser et optimiser ses investissements.

Qu’est-ce que votre profil investisseur ?

Tout investisseur bénéficiant d’un conseil en investissement est protégé par une réglementation stricte. Le profil investisseur permet de garantir que les placements proposés correspondent à votre profil.

Ce profil est défini par un questionnaire structuré qui évalue plusieurs aspects : votre expérience en matière de placements, votre tolérance au risque, votre horizon de placement, votre capacité à absorber des pertes financières et vos préférences extra-financières (critères ESG).

Dans le cas d’un investissement conjoint, chaque co-souscripteur doit établir son propre profil. De même, les entreprises doivent définir leur profil par l’intermédiaire de leur représentant légal.

Comment définir son profil investisseur ?

Le processus de définition de votre profil investisseur repose sur quatre étapes clés :

1. Connaissance et expérience des marchés financiers

Cette première étape vise à identifier les types de placements que vous avez déjà détenus et ceux dont vous comprenez le fonctionnement. En fonction de vos réponses, vous serez classé comme investisseur novice, informé ou expérimenté.

2. Sensibilité au risque

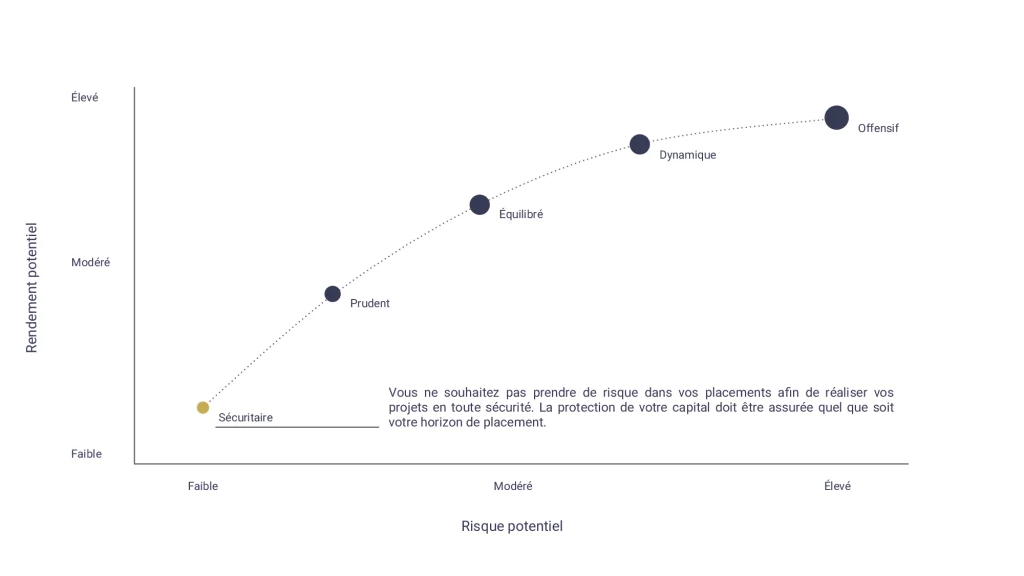

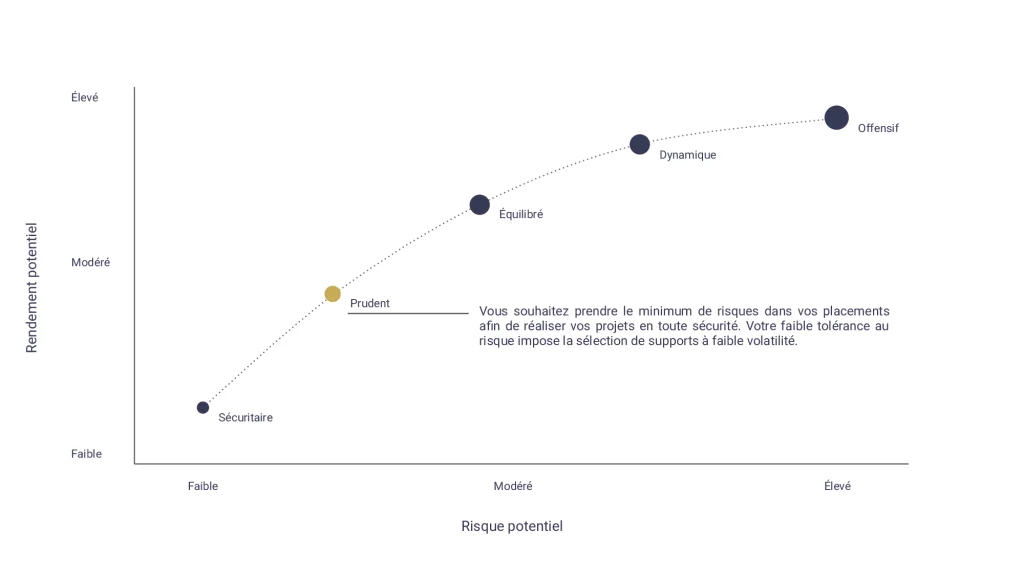

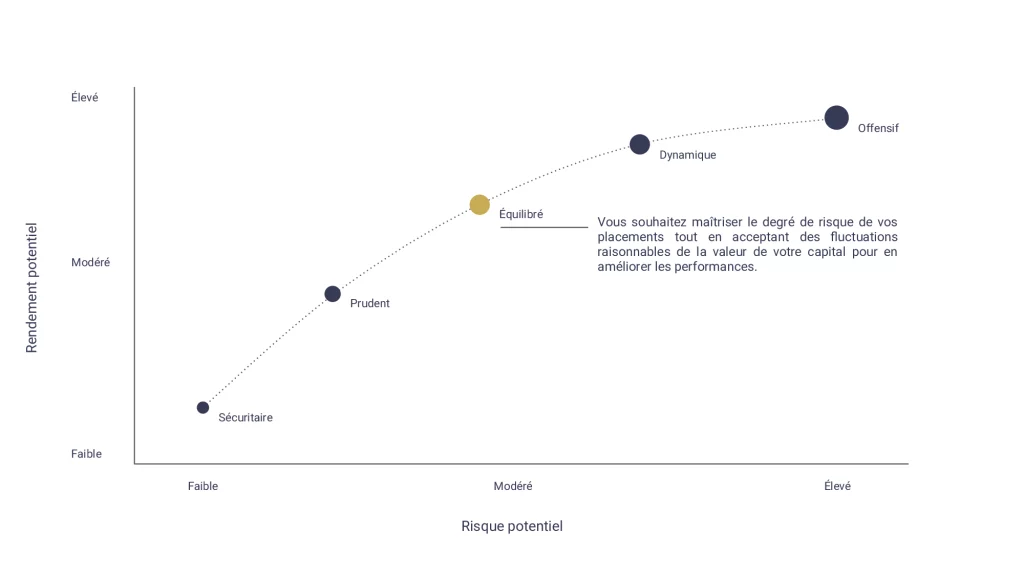

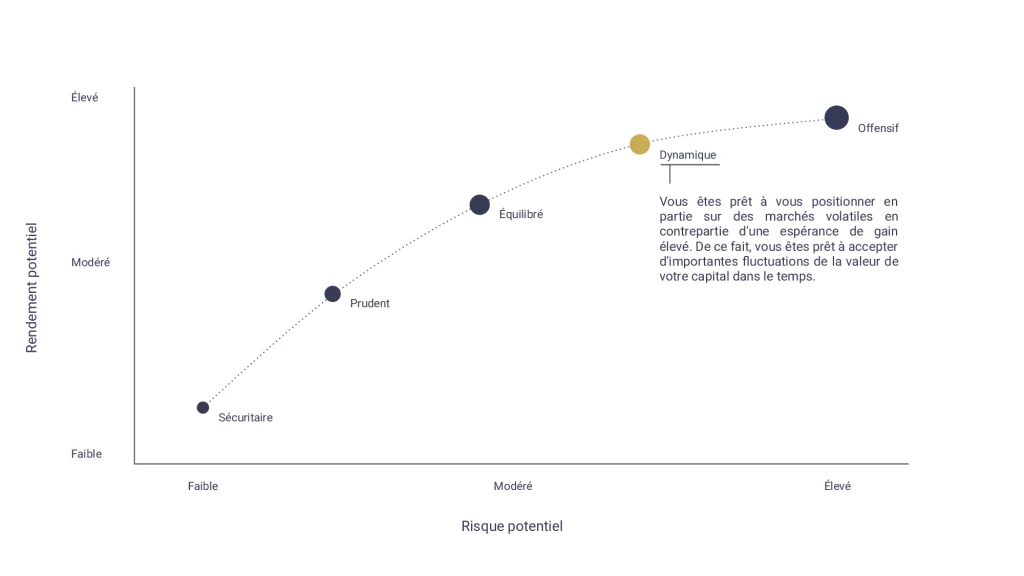

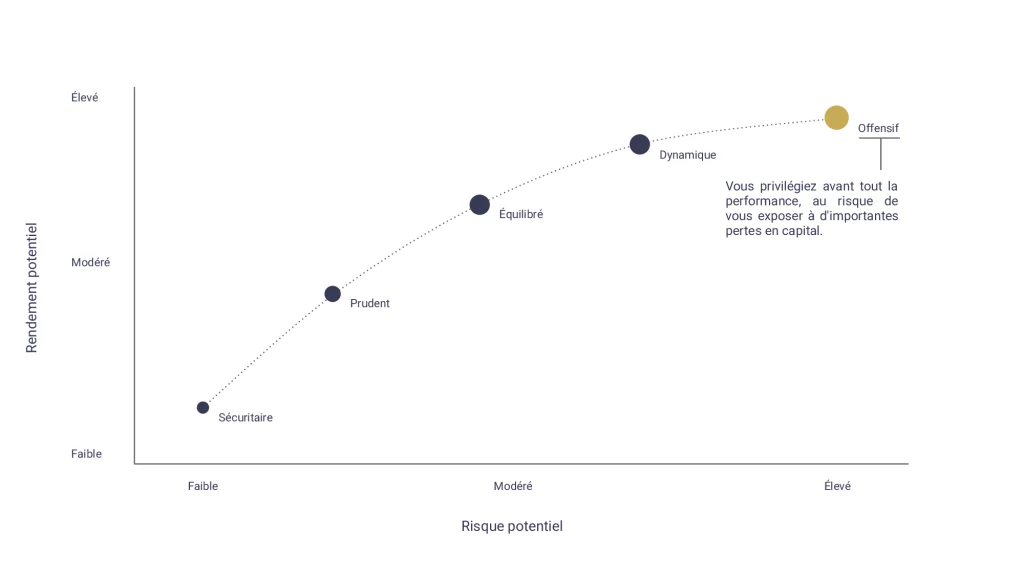

Votre tolérance au risque est évaluée à travers des scénarios de performance optimistes et pessimistes. Cette analyse permet de vous classer parmi ces 5 profils :

- Le sécuritaire (priorité à la préservation du capital, avec une faible rentabilité)

- Le prudent (prise de risque minimale pour obtenir un rendement légèrement supérieur)

- L’équilibré (choix de placements modérés en termes de risque et de rentabilité)

- Le dynamique (forte tolérance au risque en contrepartie d’un potentiel de rendement élevé)

- L’offensif (propension à investir dans des actifs très risqués pour maximiser les gains)

3. Capacité à absorber des pertes financières

Votre situation financière et familiale est également prise en compte pour déterminer votre capacité à supporter des pertes éventuelles. Cette évaluation classe votre tolérance aux pertes comme très faible, faible, moyenne, élevée ou très élevée.

4. Préférences extra-financières

Enfin, le questionnaire examine votre intérêt pour les critères environnementaux, sociaux et de gouvernance (ESG), vous permettant d’intégrer ces dimensions dans vos décisions d’investissement.

Pourquoi une mise à jour régulière de son profil investisseur est essentielle ?

Votre situation financière, vos objectifs et votre tolérance au risque évoluent avec le temps. Il est donc indispensable de réactualiser régulièrement votre profil investisseur afin d’adapter vos choix d’investissement.

Prenons l’exemple de Marc, 42 ans. Lorsqu’il a défini son profil investisseur il y a dix ans, il était en pleine ascension professionnelle et acceptait une prise de risque élevée. Son portefeuille était fortement exposé aux actions et aux marchés émergents. Aujourd’hui, après la naissance de son deuxième enfant et un projet immobilier, ses priorités ont changé. Il souhaite davantage de stabilité et de sécurité financière. Pourtant, sans mise à jour de son profil, ses placements restent orientés vers une stratégie trop risquée par rapport à sa situation actuelle.

À l’inverse, ne pas actualiser un profil peut aussi conduire à une allocation trop prudente. C’est le cas de Claire, 60 ans, qui a hérité d’un capital conséquent et souhaite le faire fructifier pour préparer sa retraite. Son ancien profil, très sécuritaire, ne lui permet pas de dynamiser suffisamment son patrimoine. Une mise à jour lui permettrait d’ajuster son allocation pour intégrer davantage d’actifs générant un rendement supérieur. Ainsi, au lieu de voir son capital simplement suivre l’inflation, elle pourrait optimiser sa stratégie d’investissement pour accroître son patrimoine en vue de sa retraite.

Sumatra est soumis à une réglementation stricte de connaissance client, encadrée par l’Autorité des Marchés Financiers (AMF ) et l’Autorité de contrôle prudentiel et de résolution (ACPR). Nous vous demanderons une mise à jour périodique de votre profil. En cas d’absence de réponse, nous pourrions ne plus être en mesure de vous délivrer des recommandations d’investissement.

Dans certains cas, un défaut de mise à jour peut même entraîner des blocages sur vos comptes ou la clôture de vos contrats. Un dossier récent du médiateur de l’AMF a d’ailleurs confirmé la légitimité d’un établissement ayant fermé un compte-titres faute d’actualisation des informations par son client.

Un outil clé pour sécuriser et optimiser vos placements financiers

Définir son profil investisseur, c’est s’assurer que ses placements restent cohérents avec ses objectifs et sa tolérance au risque. Mais un profil figé dans le temps devient inefficace. Changement de situation personnelle, évolution des marchés : l’investisseur a la responsabilité de le mettre à jour pour continuer à bénéficier de conseils adaptés et d’une gestion optimisée. Sans cette actualisation, les recommandations reçues risquent d’être inappropriées, voire limitées par les obligations réglementaires.